今年以来,广东华兴银行作为本地城商行,认真落实金融支持实体经济号召与要求,继续锚定高质量发展目标,着眼发展大局,主动担当作为,不断提升金融服务实体经济质效,主动服务和融入广东高质量发展格局。

聚集重点领域,服务制造业升级新需求

根据广东“坚持制造业当家,强化高质量发展的产业根基”的发展规划,广东华兴银行围绕制造业产业升级迸发的金融新需求,聚焦重点领域持续发力。其中,以江门为例,省内一家入选《国家发改委半导体集成电路重点支持企业名单》的高新技术企业,作为牵头单位获批国家科技部“02专项”(极大规模集成电路制造装备与成套工艺)。目前,该企业先后与重庆、昆明、江苏等城市政府合资,成立子公司支持当地高端制造业发展。华兴银行充分利用自身优势,为企业量身打造定制化金融方案,满足企业参与重大创新发展项目日益增长的金融新需求。同时,在中山高端装备制造行业中,某智能科技有限公司是一家集研发、生产、销售、服务于一体的CNC高精密刀具、模具产品综合性企业,是国家、省及中山市鼓励和支持发展的战略性新兴产业。为进一步壮大中山市高端装备制造产业,夯实民众街道实体经济基础,华兴银行了解到该企业在加大研发投入,调整产品结构、提升高档附加值产品比例,做大做强高端数控刀具、精密划片机方面有较大的金融需求,该行主动作为,为制造业企业制定专门的扶持政策,通过提供差异化的金融服务,用金融活水的“贷”动企业持续发展。2023年华兴银行向该企业发放固定资产贷款,用于投入建设智能设备及高端数控刀具产业园,待建设项目建成后将规划建设智能生产线,完善区域制造业产业链,为区域实体经济发展“添砖加瓦”。

华兴银行制造业贷款储备超过100亿元。今年1月份以来,制造业公司贷款累计放款157.82亿元。截至目前,制造业公司贷款余额89.64亿元。

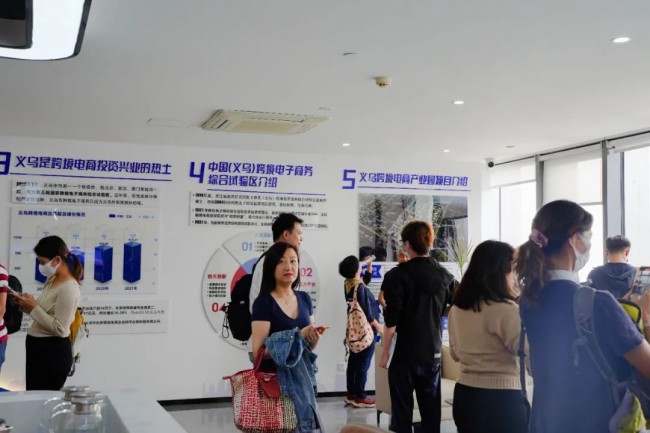

探索场景创新,提升跨境金融服务能效

广东华兴银行发挥跨境人民币业务服务实体经济、 促进贸易投资便利化的作用,服务湾区建设。

一方面,推进跨境人民币业务便利化政策应用,丰富跨境人民币金融产品服务,发挥湾区优势,为进出口商贸企业提供集本外币、境内外、线上下一体化跨境金融综合服务方案,积极助力粤港澳大湾区金融开放互联互通。

同时,推进跨境人民币应用场景探索创新,提升跨境金融综合服务质效。今年,广东华兴银行经国家外汇管理局广东省分局批准,正式成为“跨境金融服务平台银企融资对接应用场景”试点资格银行!该应用场景为企业提供了一条十分便利和顺畅的融资申请渠道,助力破除民营经济及中小微企业贸易融资壁垒。截至目前,已通过银企融资对接试点拓展17家企业,结合授信指引成功授信共计10家企业,敞口授信额度2.83亿元。“申请便利、对接高效、响应迅速、渠道通畅”是企业客户使用后给予的最真实声音。同时,广东华兴银行近日正式成为全国首批上线CIPS直间参路由优化服务的金融机构,以专有平台、专线直联及全球通用报文交换标准高效处理跨境人民币收付业务,全面提升实体企业客户人民币资金跨境周转效率,助力企业降本增效,为推进人民币跨境支付业务发展及人民币国际化进程贡献积极力量。

夯实民生之本,精准滴灌践行普惠金融

广东华兴银行积极运用各项普惠金融优惠政策,落实帮扶区域小微实体经济和金融机构减费让利等相关工作,加大普惠小微企业金融支持力度,助力稳市场主体、稳就业创业、稳经济增长。该行推出“服务小微十条”组合化政策,着力解决小微金融服务“急难愁盼”问题。

2023年,该行持续聚焦服务小微企业,累计普惠型小微贷款超100亿元,用于支持区域小微实体经济的发展,特别是“专精特新”科技型企业。同时,华兴银行充分运用人行支小再贷款货币政策工具,将低利率资金快速投向符合要求的小微企业,切实贯彻金融助企纾困解难,践行普惠金融理念。对于支小再贷款金额,主要用于投向普惠口径的小微企业,涉及行业覆盖制造业、批发零售业、餐饮业、商务服务业等,贷款投放加权平均利率远低于运用自有资金投放的贷款利率,切实降低小微企业的融资成本。

据了解,华兴银行充分利用大湾区区域一体化协作机制,发挥科创金融服务特长,实现“1+N”裂变,在现有普惠金融服务基础上,着力打造覆盖科创企业全生命周期的综合金融解决方案。在不断优化升级科创企业专属的线上化标准化产品基础上,推出科技金融专属产品,为中小科创、专精特新企业设计定制化综合金融服务方案,高效便捷满足科技创新型企业融资需求,为大湾区增强高质量发展动力源贡献更多金融力量。

同时,华兴银行在乡村振兴领域持续发力,尤其在乡村产业、文教信贷等方面精准施策,不断优化内部资源配置和政策安排,持续提升金融服务乡村振兴能力和水平。针对乡村振兴“急难愁盼”问题,创新推出了服务农户、服务乡镇集体企业的业务模式。以湛江为例,华兴银行大力支持当地现代农业产业发展,探索“小而散”数字化业务模式转型,落地某饲料产业链集群项目。

练数智内功,数字化转型发展新动能

华兴银行深耕数字化渠道,大力发展以“科技+金融”为核心的数字化行业应用,助力企业打造全流程的数字化解决方案,以达到降本增效的目的。同时,该行为企业提供申请简易、快速开通的收付款和资金管理等服务,切实帮助企业提高财务效能。该行充分发挥自身数字化转型优势,利用零售手机银行、微信银行等数字化渠道,与企业开展联合营销活动,助力企业提升客户数量和交易量。截至目前,该行打造了包括美容美业、教培、智能校园、汽车后市场等9大行业数字化应用。

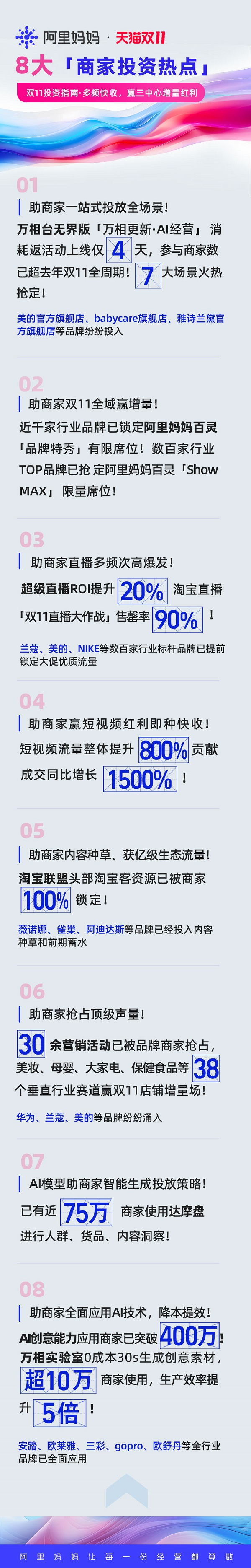

广东华兴银行积极参与区域特色产业生态建设,总行带领分行率先选择与大型头部平台进行合作,围绕产业链全生命周期管理,利用多方“大数据”进行分析,以业务数据化、数据资产化、资产服务化、服务智能化的数据路径视角,形成业务数字化闭环。为华兴银行数字化转型打下基础。

同时,广东华兴银行着力打造数字化产业金融服务平台,搭建“一站式”综合金融服务模式以及“兴金融”APP数字化电子渠道,为客户提供全流程线上化、智能化、定制化的场景金融服务。进一步拓宽客户线上融资渠道,以数字化的手段有效解决“小额分散”产业金融客户群体融资难、融资贵等痛点。

该行通过数字化场景金融先后服务落地包括车险分期、饲料养殖、大宗塑化、油品互联网采购、货车ETC缴费、工业互联网、涂料经销7个产业金融场景,累计深度研究推动20个行业场景,服务数字化客户超千户,数字化业务融资投放超百亿元,数字产业金融已成为该行金融科技驱动,数字化转型发展的新动能。

深耕湾区勤行不辍,传承创新继往开来。未来,广东华兴银行将继续积极履行城商行支持地方经济的发展使命,聚焦金融服务本质,持续提升服务质效,促进区域协调发展,为广东高质量发展贡献“华兴力量”。